新聞動態

车用芯片IDM大厂扩产对汽车供应链影响分析

车用IDM大厂纷纷扩产

当前,芯片产业正经历下行周期,大厂们仍在积极扩产。近日,英飞凌、瑞萨、德州仪器、Rapidus四家IDM厂纷纷披露最新的建厂计划。据台湾经济日报报道,业界预估四家大厂在扩产投入的金额达到250亿美元。

英飞凌已获准在德国德累斯顿建设一座价值50亿欧元(53.5亿美元)的芯片工厂,计划于2026年投产。英飞凌表示,这将是它历史上最大的单笔投资,该工厂将生产功率半导体和模拟/混合信号组件。对于此次建厂,英飞凌首席执行官Jochen Hanebeck表示,这座新工厂主要看准了再生能源、数据中心、汽车电动化的半导体市场需求,正呈现结构性的增长。

资料来源:英飞凌官网

瑞萨电子表示,车用产品库存仍低于公司目标水准,为降低未来对车厂和其他重要客户的供应链中断风险,考虑扩大日本以外地区的芯片产能。

德州仪器计划在美国犹他州李海(Lehi)建造第二座12英寸半导体晶圆制造厂,这是该公司在犹他州110亿美元投资的一部分。新工厂预计将加入德州仪器现有的12英寸晶圆制造厂阵营,预计于2023年下半年开始建造,最早于2026年投产。

资料来源:德州仪器官网

由日本国家支持的芯片企业Rapidus正考虑在日本北海道建设第一家制造厂,最早可能会在2月底正式决定新工厂选址。

这些芯片厂之外,意法半导体、英特尔、Wolfspeed、博世等要么披露了扩产计划,要么已有新工厂处于建设中。

2022年8月4日,意法半导体与GlobalFoundries签署了一份商业和合作协议,在ST位于法国Crolles的现有300毫米工厂附近建立一个新的联合运营的300毫米半导体制造工厂,主要是生产FD-SOI 或完全耗尽的绝缘体上硅的半导体制造技术的产品。10月,ST又宣布,将在意大利建设一个集成的碳化硅 (SiC) 衬底制造工厂,这将成为欧洲第一家量产150mm SiC外延衬底的工厂。意大利政府将在国家复苏和恢复力计划的框架下,在五年内向该工厂投资7.3亿欧元。

资料来源:意法半导体官网

早在2022年3月中旬,英特尔宣布其IDM2.0计划的第一阶段是未来十年内在整个半导体价值链中投资多达800亿欧元。初始阶段,英特尔计划在德国马格德堡建设两座一流的半导体工厂,预计将于 2023 年上半年开始建设,2027年投产,项目预计总耗资170亿欧元。但是2022年由于能源危机而引发的能源和原材料成本上涨的原因,2022年12月,英特尔宣布推迟原定于2023年在德国开设芯片工厂的计划。在美国,英特尔(Intel)也宣布了数百亿美元的新建晶圆厂计划。比如投资200亿美元在美国亚利桑那州兴建2座晶圆厂;投资200亿美元在美国俄亥俄州兴建两座晶圆厂,未来将总计建设8 座晶圆厂。

Wolfspeed宣布将斥资30亿美元,计划在德国萨尔州建造一个高度自动化的200毫米SiC晶圆制造工厂。

2022年,博世投资超4亿欧元扩建其位于德国德累斯顿和罗伊特林根的晶圆厂(主要)以及位于马来西亚槟城的半导体测试中心,2022年该厂的产能将得到进一步提升。其中德累斯顿晶圆厂于2022年7月开始生产300毫米晶圆,比原计划提早了六个月,首先用于博世电动工具。面向汽车客户的芯片于9月开始生产,比原计划提前了三个月。2023年约5000万欧元将被用于建设毗邻斯图加特的罗伊特林根晶圆厂。

2022年10月,存储芯片大厂美光(Micron)宣布将在未来20年内斥资1000亿美元在美国纽约州兴建大型晶圆厂,加速发展美国本土半导体制造业。

资料来源:美光官网

车用芯片大厂安森美(Onsemi)日前也正式接管了格芯(GlobalFoundries)位于美国纽约州的12英寸晶圆厂,并举行了剪彩仪式。该晶圆厂的收购的总代价为 4.3 亿美元。安森美总裁 Hassane El-Khoury 表示,该工厂“将生产支持电动汽车、电动汽车充电和能源基础设施的芯片。”

资料来源:安森美官网

扩产背后:补贴、利润和需求

当前芯片行业景气度持续低迷,曾经炙手可热的晶圆制造商也不能独善其身。反观芯片大厂们,扩产新计划层出不穷,并致力于自建晶圆制造厂。即将接棒德州仪器总裁及首席执行官的现任执行副总裁及首席运营官HavivIlan甚至表示:“现在正是我们进一步扩大自有制造能力的最佳时机。”这是为何?综合来看,大厂们或许出于以下考虑:

从政策层面看,基于国家a全、政治风险与意识形态,一些国家谋求供应商多样化、近岸和友岸生产,全球产业链呈现从全球协作向局部协作演变的格局。如今各区域打造本土完整产业链的意图更加明确,其中美欧均将先进的晶圆厂视作重振芯片制造业的关键,并颁布法案以提高芯片制造能力。

在过去两年全球芯片短缺的情况下,欧盟正在寻求加强半导体生产。2023年1月24日,《欧洲芯片法案》正式通过。该法案计划投入430亿欧元来支持芯片的发展,超过三分之二的资金被指定用于建设新的、领先的芯片制造厂,或“大型晶圆厂”。英飞凌、意法半导体、英特尔等IDM大厂的投资对于实现欧盟的目标至关重要,即2030年以前达到全球半导体制造20%的占有率。欧盟委员会已拨出了150亿欧元的资金用于到2030年的公共和私营半导体项目,这就为欧洲提供了发展的独特机会,该举措不仅吸引了欧盟成员国,也吸引了一些其他大型半导体厂商前往欧洲建厂。

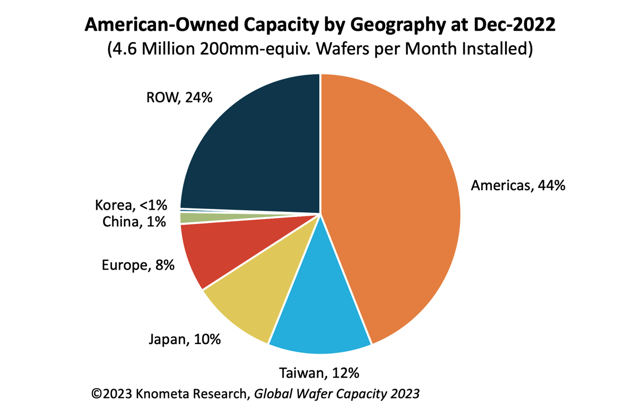

美国半导体行业的离岸生产状况更为突出。Knometa Research不久前公布的另一份报告显示,截至2022年底,美国企业月产能为460万片200毫米当量晶圆,其中200万片在美国国内晶圆厂生产,260万片在海外生产。也就是说,美国芯片制造商有 56% 的晶圆产能建在美国以外。其中,美国公司最大的离岸产能分布在新加坡(占总量的 22%)、中国台湾(12%)、日本(10%)、德国(4%)、爱尔兰(3%)和以色列(2%)。存储芯片制造商美光是美国迄今为止最大的离岸产能所有者。该公司在美国境外经营着 12 家晶圆厂,占美国海外生产的 260 万片晶圆总量的 65%。格芯(GlobalFoundries )以 14% 的份额位居第二,紧随其后的是英特尔占 9%,德州仪器占 5%。

2022年12月美国按地理划分的产能

资料来源:Knometa Research

为改善这种情况,美国提出了雄心勃勃的半导体目标:到本世纪末,美国将至少拥有两个新的大型前沿逻辑工厂集群。2022年7月,配套有520多亿美元的《芯片与科学法案》获得通过,此举已经推动了台积电、三星、英特尔、美光、格芯等晶圆制程厂商加大了对于美国的投资。预计未来,随着新建晶圆厂的启用,美国本土的晶圆制造产能将获得大幅提升。

随着美欧对半导体制造的精准政策刺激,这意味着,当地的晶圆制造厂有望享受更多的财政补贴,此举推动了全球IDM芯片大厂的疯狂扩产潮。

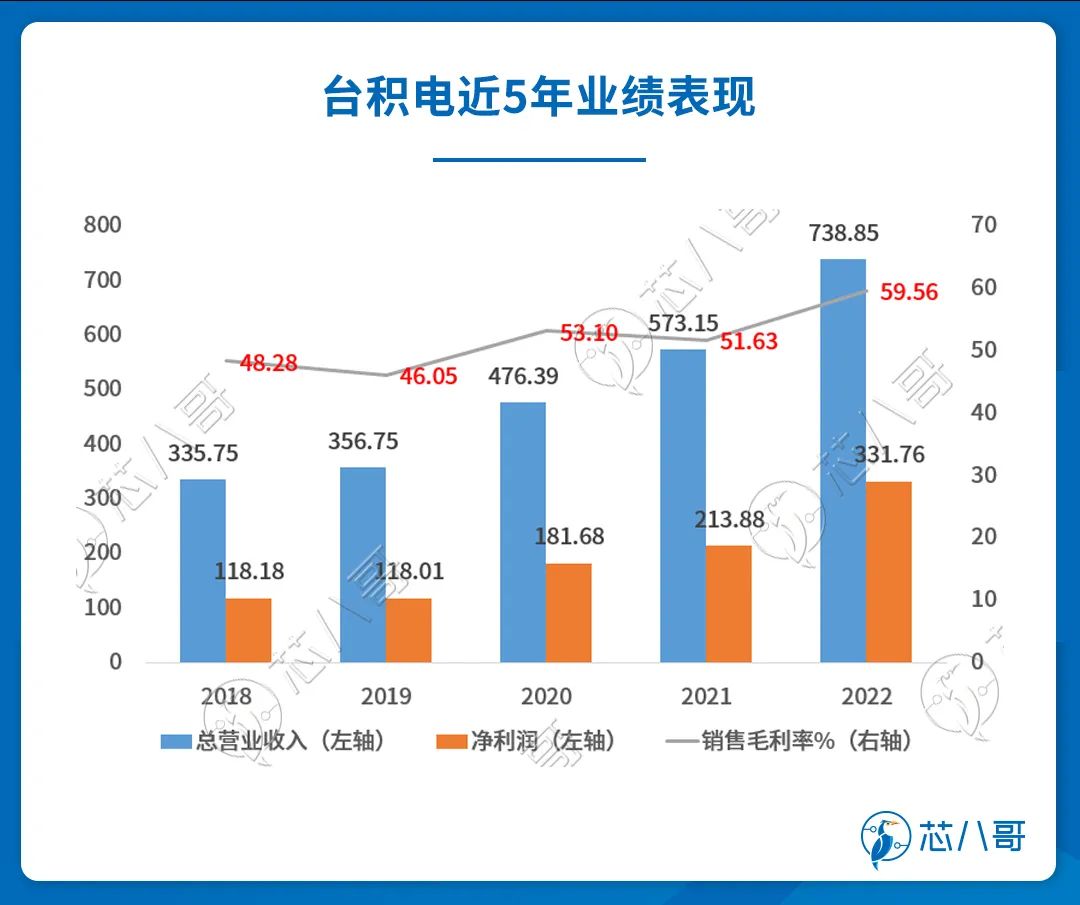

其次,晶圆代工板块享受了这两年行业产能短缺带来的高议价权,无论是刚经历完“加价抢产能”的芯片设计公司,还是曾经释出大量外包订单的IDM厂商,无一不认可制造端的价值。以晶圆代工巨头台积电为例,相比2019年,2022年台积电已实现营收翻倍,净利润翻两番,毛利率更是达到惊人的近六成。

数据来源:台积电财报,Wind

此外,从晶圆厂启动建设到投产,一般需要2-3年,半导体景气度或将在这段时间内走出“至暗时刻”。在1月份的财报发布会上,台积电首席执行官魏哲家称,“我们预计半导体周期将在2023年上半年触底,并在今年下半年看到健康的复苏。”此外,摩根士丹利预计,2023年下半年将是半导体开启复苏周期的重要时间点。Counterpoint近期发布的一份研究报告显示,全球芯片行业目前表现出周期性而非结构性疲软,预计2023年上半年市场将会低迷,但预计到2023年下半年,随着OEM厂商开始补充库存并准备发布旗舰产品,市场有望迎来复苏式增长。

也就是说,这些在行业低谷时期扩产的产能有望在下一轮半导体行业上升周期中获得丰厚的利润。

扩产潮将重塑汽车供应链

那么,众多芯片大厂的扩产潮又会带来什么影响?

从调研机构半导体情报(SI)发布的2021年汽车半导体市场统计结果来看,这些扩产的芯片大厂大多都是车用IDM芯片大厂。全球车用芯片市场中,英飞凌为业界龙头,瑞萨电子、德州仪器分居第三、四位,安森美排名第七。

数据来源:SI

因此,这些车用IDM芯片大厂的疯狂扩产将缩短车用芯片的交付流程和交付周期,缓解车用芯片短缺紧张的状况。根据汽车行业数据预测公司AutoForecast Solutions的分析数据,截止到2022年11月底,全球汽车产业已经因为缺芯减产了411.76万辆汽车,预计全年受影响的产能将达到约448.53万辆。随着车用IDM芯片大厂扩大自身产能后,将有助于后续自身车用芯片供应更顺畅,让车厂摆脱缺芯的阴霾,但这也将让车用MCU大厂新唐承压,并且新唐也有不少非车用产品与国际IDM厂重叠,日后也将面临竞争。

汽车半导体供应链关系的变化

由传统单向供应转为OEM与Tier1和Tier2双向联系的新型汽车半导体供应链关系

不仅如此,随着后续产能的投放,还将有效满足智能汽车时代车用半导体用量激增的需求。假设传统汽车需要的半导体芯片为500-600颗芯片/辆,新能源汽车需要的半导体芯片为1000-2000颗芯片/辆。根据海思在2021中国汽车半导体产业大会发布的数据,2021年全球汽车半导体市场约为505亿美元,预计2027年汽车半导体市场总额将接近1000亿美元,2022-2027年增速保持在30%以上。

汽车电子占车辆总成本百分比

资料来源:2021中国汽车半导体产业大会,海思

其次,车用IDM芯片大厂的扩产潮有望能够阻止车厂直接找晶圆代工厂合作这种势头。近年来,车厂为了缩短交期,开始直接向晶圆代工厂接洽合作,特别是下一代车用芯片设计更复杂,也需要更高阶或特殊的半导体制程支持。随着车用IDM芯片大厂的大举扩产,车厂将重新评估供应链的价值。这些排名靠前的车用IDM芯片大厂已经在这个领域深耕了数十年,产品类别非常丰富,是车企造芯团队很难比拟的。除了车用MCU以外,汽车芯片还包括AMP、IGBT、MOSFET等功率器件,传感器和分立器件等。并且,车规级芯片不仅种类丰富,而且技术壁垒高,其冗长的认证周期就让很多厂商望而却步了。因而,相较于整车厂自己做芯片并合作晶圆代工厂,传统IDM芯片大厂直接扩产肯定效果更为明显。

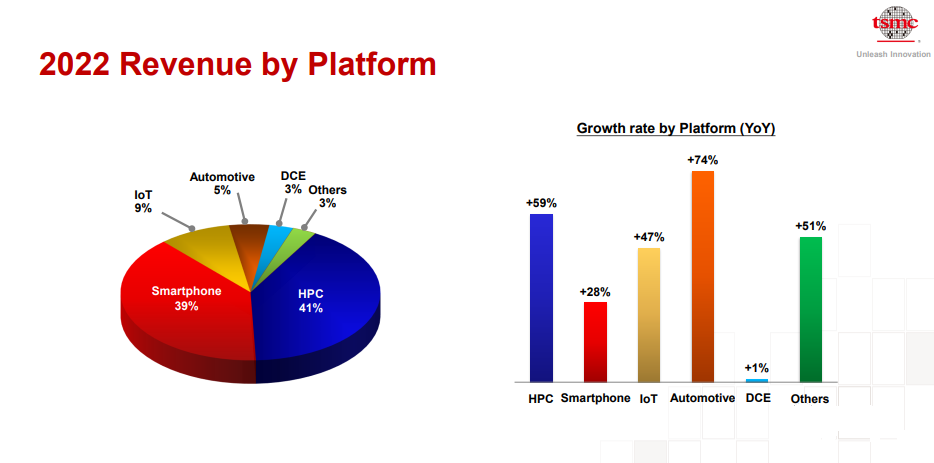

上述的几个影响都直接或者间接的指向晶圆代工厂。英飞凌、瑞萨、德州仪器和安森美等都是同时设计芯片并拥有自家晶圆厂的车用IDM芯片大厂,并拥有模拟IC、MCU等众多产品,虽然很多是在自家晶圆厂生产,但是也有不少产品是委托台积电、联电等晶圆代工厂生产。随着这些IDM厂大举兴建自有产能,势必削减委外代工订单,对台积电、联电等晶圆代工厂产生不利影响。以台积电为例,2022年汽车业务占比5%,增速高达74%,其中大部分来自于车用IDM大厂的委外代工。如果车用IDM芯片大厂产能提升,台积电这样的晶圆代工厂可能丢失部分订单。

2022年台积电各部分业务收入占比及增速

资料来源:台积电官网

留给国产汽车芯片的时间不多了

对于国产汽车芯片而言,车用IDM芯片大厂的扩产潮将带来严峻而艰巨的挑战。

这一轮国产汽车芯片爆发的主要因素就是汽车芯片供应不足,使得部分国产芯片厂商在车身、座舱等环节得到了一部分订单,而且一部分订单是以工规级芯片来满足的。说白了就是,国际IDM吃不下的订单就是国产汽车芯片厂商的机会,这就是所谓的窗口期。

美国咨询机构AlixPartners(阿利克斯合伙公司)发布的报告指出,芯片制造仍是汽车产能的瓶颈,预计2024年汽车芯片仍将供不应求。然而,到2024年底全球汽车芯片供应有望彻底恢复常态,国产汽车芯片发展的窗口期有可能在2025年关闭。再加上如今车用IDM大厂的扩产潮,国产汽车芯片发展的窗口期有可能比预期的更短。

未来几年,国产汽车芯片厂商需要做两件事情,一个是抓紧时间提升自己的技术竞争力,另一个则是尽可能和汽车大厂进行深度绑定。